Jak wynika z badania przeprowadzonego w 2018 roku przez firmę faktoringową SMEO oraz Erif BIG - większość właścicieli małych firm, w przypadku problemów z płynnością finansową, sięga do kieszeni własnej lub zapożycza się u znajomych czy rodziny. Są jednak lepsze sposoby - dziś przybliżymy wam usługę faktoringu.

Co to jest faktoring?

Faktoring to jeden ze sposobów na finansowanie przedsiębiorstwa. W przeciwieństwie do kredytu - nie powoduje żadnego zadłużenia, a jedynie przyspiesza płatność, która i tak należy się przedsiębiorcy za wykonaną usługę.

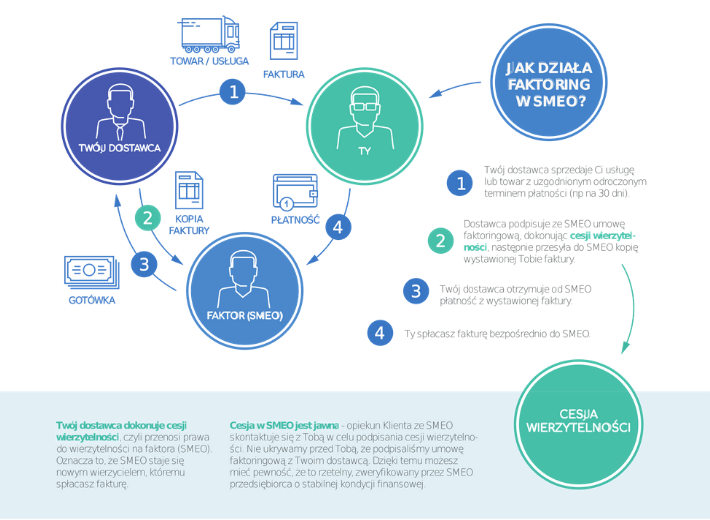

Mówiąc językiem prawnym, polega na wykupie przez firmę faktoringową należności z tytułu sprzedaży towaru czy usługi. W praktyce - faktor nabywa od przedsiębiorcy fakturę (wierzytelność), którą ten wystawił swojemu kontrahentowi. Dzięki temu przedsiębiorca nie musi czekać na płatność za wykonaną pracę miesiąc, dwa czy nawet 3. Po prostu przesyła kopię faktury do firmy faktoringowej, a ta wypłaca pieniądze nawet w 15 minut. [1]

Jak działa?

Faktoring przeznaczony jest dla firm, które wystawiają faktury z odroczonym terminem płatności, czyli np. 30 czy 60 dni.

Jeśli nie chcesz czekać tak długo na płatność i mrozić swojego kapitał, zamiast nim swobodnie dysponować - znajdź partnera, który pomoże Ci rozwijać twój biznes i zawnioskuj o limit faktoringowy u faktora [2].

Proces jest podobny do wnioskowania o kredyt w banku:

1. zakładasz konto, podając dane swoje oraz swojej firmy,

2. przechodzisz procedurę weryfikacyjną - faktor skupia się głównie na twoich relacjach z kontrahentami, to one są najważniejsze. Zazwyczaj w ciągu kilku - kilkunastu minut otrzymasz decyzję,

3. podpisujesz umowę z faktorem, w SMEO możesz to zrobić bez wychodzenia z domu, w 100% online,

4. otrzymujesz (w przypadku SMEO - całkowicie darmowy i bezterminowy) limit faktoringowy - jest to kwota do wysokości której możesz sfinansować faktury.

Jak zacząć finansować faktury?

Jeśli masz już przyznany limit finansowania - możesz nim dysponować dowolnie i wnioskować o finansowanie kiedy chcesz, a pieniądze przeznaczyć na co chcesz. Jak to zrobić?

- po wystawieniu faktury - prześlij jej kopię do faktora, [3]

- po pozytywnej weryfikacji - firma faktoringowa wypłaci Ci zaliczkę z faktury, potrąconą o naliczoną prowizję za finansowanie. Pieniądze możesz mieć na koncie nawet w 15 minut,

- gotówką możesz dysponować niemal od razu po wykonanej pracy i bez przeszkód rozwijać swój biznes,

- twój kontrahent spłaci fakturę bezpośrednio na konto faktora,

- faktor wypłaci ci pozostałą wartość faktury, pomniejszoną o odsetki naliczone za dni finansowania.

Ile to kosztuje?

W zależności od faktora - są różne sposoby rozliczeń. Najczęściej przyjmuje się schemat: prowizja + odsetki. Niektóre firmy pobierają dodatkowe opłaty, np. za przyznanie, utrzymanie czy zwiększenie limitu finansowania – dobrze więc przestudiować dokładnie tabelę opłat i prowizji.

Warto zwracać uwagę na promocje - np. w SMEO nowi klienci za sfinansowanie pierwszej faktury ponoszą koszt 1% wartości faktury (prowizja), zero odsetek.

Faktoring możesz odliczyć od podatku. Uważaj jednak przy tym na firmy pseudo-faktoringowe. Pamiętaj, że faktoring to nie tylko finansowanie faktur, ale też weryfikacja partnerów biznesowych czy monitoring wierzytelności. Pożyczka pod fakturę to po prostu przelanie pieniędzy i naliczanie odsetek. Usługa pożyczki nie jest zwolniona z VAT, a złożenie błędnej deklaracji podlega karze.